贈与は、相続税対策や財産の早期移転を目的に活用されることが多いですが、贈与税の申告が必要な場合があります。また、適切な節税対策を講じることで、贈与税の負担を軽減することが可能です。

ここでは、贈与税の申告手続きの流れと、効果的な節税対策について詳しく解説します。

このページの目次

贈与税の申告手続き

贈与税の申告は、財産を受け取った受贈者が行う必要があります。申告手続きを適切に進めることで、贈与税のトラブルを防ぐことができます。

1. 贈与税が発生する条件

日本では、年間110万円を超える贈与を受けた場合、その超過部分に対して贈与税が課されます。贈与の対象となる財産には、現金や預貯金、不動産、株式、車両、貴金属、宝石などが含まれます。

贈与税の申告は、毎年1月1日から12月31日までの間に受けた贈与に基づき、翌年の2月1日から3月15日までに行う必要があります。贈与税が発生しない場合でも、非課税措置の適用を受ける場合は申告が必要となることがあります。

2. 申告書の作成

贈与税の申告には、税務署の指定する申告書を使用します。申告書には、贈与を受けた財産の内容や評価額、贈与者の情報、贈与税額などを記載します。また、贈与が不動産や株式などの場合は、必要な書類(登記簿謄本や評価証明書など)を添付する必要があります。

申告書の作成にあたっては、適用される控除や特例を確認し、正確な贈与税額を算出することが重要です。

3. 贈与税の納付

贈与税の申告書を提出すると同時に、算出された贈与税額を納付します。納付期限は申告期限と同じく、3月15日までです。納税方法には、現金納付や振替納付、電子納税がありますが、期限を過ぎると延滞税が課されるため、早めの手続きが推奨されます。

贈与税の節税対策

贈与税の負担を軽減するための節税対策を講じることで、将来的な相続税対策にも繋がります。以下に、代表的な節税対策をご紹介します。

1. 基礎控除の活用

贈与税には、年間110万円までの基礎控除があります。この基礎控除を活用することで、税金の発生を避けることが可能です。例えば、毎年110万円以内で贈与を行うことで、無税での財産移転が可能になります。

2. 特例贈与税率の適用

直系尊属(親や祖父母など)から20歳以上の子や孫へ贈与を行う場合、一般税率よりも低い特例贈与税率が適用されます。この特例税率を活用することで、贈与税の負担を軽減することができます。

3. 非課税贈与の活用

特定の目的に応じた非課税贈与を利用することも、贈与税の節税に効果的です。以下のような制度があります。

住宅取得資金贈与の非課税制度

親や祖父母から住宅取得資金として贈与を受ける場合、一定額まで非課税となります。2024年の非課税枠は最大1,000万円です(適用には一定の要件があります)。

教育資金贈与の非課税制度

直系尊属から教育資金として一括で贈与を受けた場合、1,500万円までが非課税となる制度があります。この制度は、教育費用を早期に準備する際に有効です。

結婚・子育て資金贈与の非課税制度

結婚や子育てのための資金を贈与された場合、一定の条件のもとで非課税となります。この制度を利用することで、若い世代の生活支援と贈与税の節税が同時に可能です。

4. 分割贈与の活用

一度に多額の贈与を行うと高額な贈与税が発生しますが、複数年にわたって少額ずつ贈与を行うことで、年間110万円の基礎控除を活用し、贈与税の発生を抑えることができます。これにより、将来的な相続税の節税にも繋がります。

まとめ

贈与税の申告手続きは、適切に行うことでトラブルを回避でき、また、事前の節税対策により、贈与税の負担を大幅に軽減することが可能です。特に、贈与税の基礎控除や非課税制度を活用した節税対策は、将来の相続税対策としても有効です。

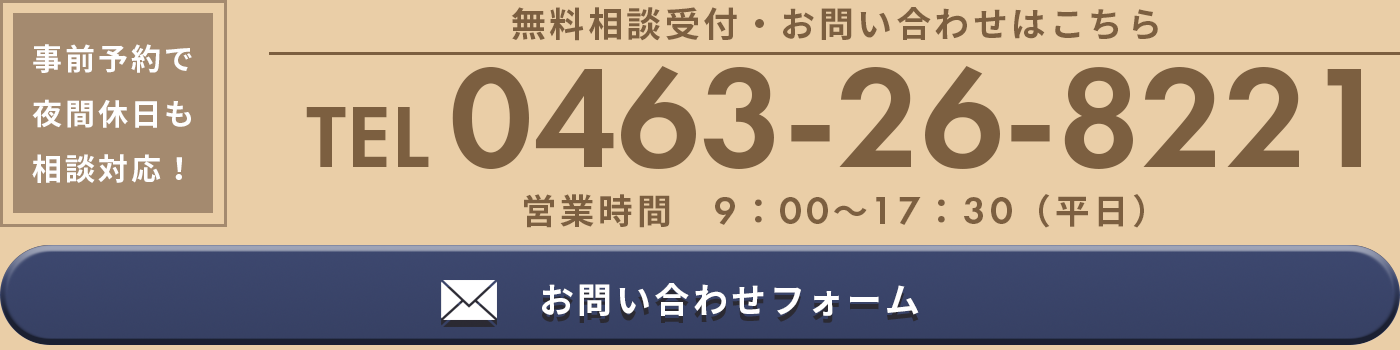

当事務所では、贈与税の申告手続きや節税対策について、贈与税について経験豊富な税理士が専門的なサポートを提供しております。贈与に関する疑問やご不安をお持ちの方は、ぜひ一度ご相談ください。お客様の財産を守り、最適な贈与計画を立てるお手伝いをいたします。