相続税の申告は、相続を受けた方が適切に財産を継承するために必要な重要な手続きです。また、相続税の負担を軽減するための節税対策も欠かせません。

ここでは、相続税の申告手続きの流れと、効果的な節税対策について詳しくご説明します。

このページの目次

相続税の申告手続き

相続税の申告は、相続財産の評価や申告書の作成、税務署への提出といった複雑なプロセスを経るため、適切に進めることが求められます。以下に、基本的な申告手続きの流れをご紹介します。

1. 相続財産の把握と評価

まず、被相続人が残した財産を全て把握することが重要です。相続財産には、不動産、預貯金、株式、車両、貴金属、保険金、退職金など、様々な資産が含まれます。また、借金や未払いの税金などの負債も考慮する必要があります。

財産の評価は、相続税を計算するための基礎となるため、正確に行わなければなりません。不動産の評価は路線価や固定資産税評価額、株式の評価は市場価格を基に計算します。

2. 相続人の確認と遺産分割協議

次に、相続人を確定し、遺産分割協議を行います。相続人は、被相続人の配偶者や子ども、親、兄弟姉妹などが該当します。遺産分割協議では、相続人全員で話し合い、どのように財産を分配するかを決定します。

遺産分割協議書を作成し、全員の署名と押印をもって、分割内容が確定します。この協議書は、相続税申告の際に必要な書類となります。

3. 相続税申告書の作成と提出

相続財産が基礎控除額を超える場合、相続税の申告が必要です。相続税の基礎控除額は、「3,000万円 +(600万円 × 法定相続人の数)」で計算されます。

申告書は、税務署の指定する書式に基づいて作成します。相続財産の種類や評価額、遺産分割の内容、控除額などを記入し、相続税額を算出します。相続税の申告期限は、相続の開始(被相続人の死亡)から10ヶ月以内です。

4. 相続税の納付

申告書の提出と同時に、相続税を納付します。納付方法には、一括納付と分割納付(延納)があります。相続税額が高額で一括納付が困難な場合、延納制度を利用することができますが、一定の条件を満たす必要があります。

相続税の節税対策

相続税の負担を軽減するためには、事前に適切な節税対策を講じることが重要です。以下に、代表的な節税対策をご紹介します。

1. 生前贈与の活用

生前に財産を贈与することで、相続時の財産総額を減らし、相続税の負担を軽減することができます。年間110万円までの贈与は贈与税の基礎控除の対象となるため、贈与税が発生しません。計画的に贈与を行うことで、将来的な相続税対策が可能です。

また、直系尊属から住宅取得資金や教育資金、結婚・子育て資金の贈与については、一定の条件のもとで非課税措置が適用されるため、これらを活用するのも効果的です。

2. 生命保険の活用

生命保険金は、相続税の非課税枠が設けられており、「500万円 × 法定相続人の数」までが非課税となります。被相続人が生命保険契約者である場合、受取人が相続人であれば、この非課税枠を利用できます。生命保険を活用することで、相続税の節税効果が期待できます。

3. 不動産の有効活用

不動産は、相続財産の中でも評価額が高額になりやすいため、節税対策が重要です。例えば、土地を貸して賃貸収入を得ることで、土地の評価額を下げることが可能です。また、賃貸不動産を所有している場合、その評価額は実際の市場価値よりも低く算定されるため、相続税の負担を軽減することができます。

4. 遺言書の作成

遺言書を作成することで、財産の分配方法を明確にし、遺産分割の際のトラブルを防ぐとともに、相続税の節税にもつながることがあります。特に、配偶者への相続は1億6,000万円まで無税となるため、遺言書を活用した分割が有効です。

まとめ

相続税の申告は、期限内に正確に行うことが求められますが、事前の準備や対策が非常に重要です。適切な節税対策を講じることで、相続税の負担を大幅に軽減することが可能です。

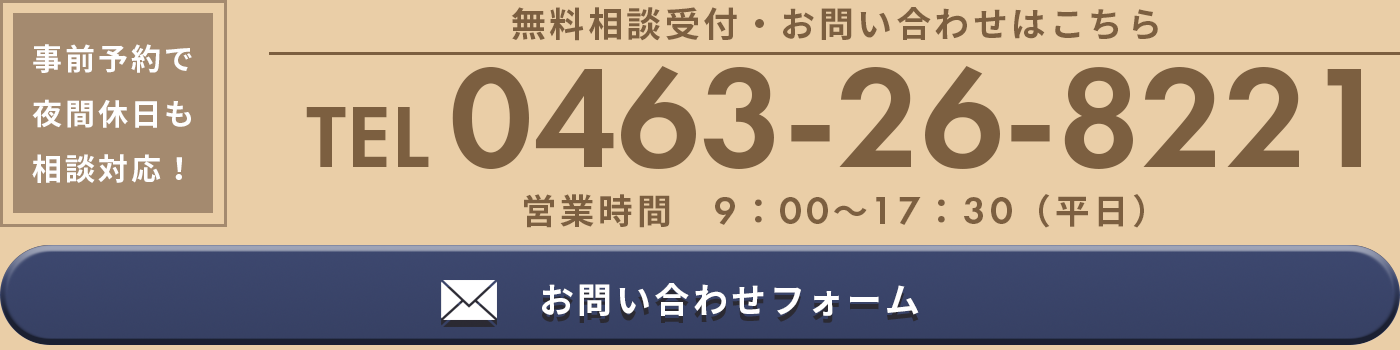

当事務所では、相続税について経験豊富な専門家である税理士が相続税の申告手続きや節税対策に関する専門的なアドバイスとサポートを提供しています。

相続に関するお悩みやご不安がある方は、ぜひ一度ご相談ください。安心してお任せいただけるよう、全力でサポートいたします。