相続税の配偶者の税額軽減とは相続税法上の呼ばれ方で、一般的に『相続税の配偶者控除』とも言われています。(以下相続税の配偶者控除とします。)

相続税の配偶者控除は、配偶者が相続する財産に対して相続税を大幅に軽減できる重要な制度です。この控除を適切に利用することで、配偶者が財産を確保し、安心して生活を続けるための財源を守ることができます。ここでは、相続税の配偶者控除の概要と、その具体的な利用方法について詳しく解説します。

このページの目次

1. 相続税の配偶者控除とは?

相続税の配偶者控除は、被相続人(亡くなった方)の配偶者が財産を相続する際に、一定額まで相続税が無税となる制度です。具体的には、配偶者が相続する財産のうち、以下のいずれか多い金額までが無税となります。

- 1億6,000万円

- 法定相続分相当額

この控除により、配偶者が相続する財産が上記の金額以内であれば、相続税を支払う必要がありません。これにより、配偶者の生活を安定させ、将来の生活資金を確保することが可能です。

2. 相続税の配偶者控除の適用条件

相続税の配偶者控除を適用するためには、いくつかの条件を満たす必要があります。以下の条件を確認し、適切に手続きを行うことが重要です。

1. 法定相続人であること

相続税の配偶者控除が適用されるためには、相続人が法定相続人であることが必要です。被相続人の法定相続人として、配偶者は常に含まれます。また、相続放棄を行っていないことも条件となります。

2. 相続税の申告が必要

相続税の配偶者控除を受けるには、たとえ相続税が無税となる場合でも、相続税の申告書を税務署に提出する必要があります。申告期限は、被相続人の死亡を知った日の翌日から10ヶ月以内です。

3. 財産の明確な分割

配偶者が相続する財産は、遺産分割協議や遺言によって明確に決定されている必要があります。遺産分割が確定していない場合、相続税の配偶者控除を適用できない可能性がありますので、早期に遺産分割を完了させることが重要です。

3. 相続税の配偶者控除の具体的な利用方法

相続税の配偶者控除を最大限に活用するためには、いくつかのポイントを押さえておくことが重要です。

1. 遺産分割の計画的な実施

遺産分割協議を通じて、配偶者がどの財産を相続するかを計画的に決定することが大切です。特に、1億6,000万円または法定相続分相当額を超える部分については、相続税が発生する可能性があるため、財産の分配に注意が必要です。

2. 法定相続分を超える相続

配偶者が法定相続分を超える財産を相続する場合も、1億6,000万円までは無税となります。たとえば、配偶者が法定相続分より多くの財産を相続する場合でも、この控除額を活用することで、相続税の負担を軽減できます。

3. 相続税の配偶者控除を利用した節税対策

相続税の配偶者控除を活用することで、相続税を大幅に軽減できるため、配偶者が相続する財産を優先的に多くすることで、全体の相続税負担を抑えることが可能です。ただし、配偶者が相続した財産が次の相続(配偶者の死亡時)で再度相続税の対象となることも考慮に入れる必要があります。

4. 申告書の正確な記入

相続税の配偶者控除を適用するためには、相続税申告書の「配偶者に対する相続税額の軽減に関する明細書」など、必要な書類を正確に記入し、提出することが求められます。記入ミスや書類の不備があると、控除が適用されない可能性があるため、慎重に手続きを進めることが重要です。

4. 相続税の配偶者控除とその他の特例の併用

相続税の配偶者控除は、他の相続税の特例と併用して利用することが可能です。例えば、小規模宅地等の特例や、未成年者控除など、状況に応じた特例を併用することで、さらなる相続税の軽減が期待できます。

1. 小規模宅地等の特例

小規模宅地等の特例は、一定の条件を満たす宅地の評価額を最大80%減額する制度です。配偶者が自宅の土地を相続する場合、相続税の配偶者控除と併用して、この特例を適用することで、土地にかかる相続税を大幅に軽減することができます。

2. 未成年者控除・障害者控除

未成年者控除や障害者控除は、相続税の配偶者控除と併用して利用可能です。未成年者控除は、未成年の相続人に対して、年齢に応じた一定額が相続税から控除される制度です。また、障害者控除は、障害者の相続人に対して相続税が軽減されます。

5. 相続税の配偶者控除の注意点とリスク

相続税の配偶者控除は非常に有利な制度ですが、利用にはいくつかの注意点とリスクが伴います。

1. 配偶者の二次相続に対する注意

相続税の配偶者控除を利用して財産を多く相続した場合、その配偶者が亡くなった際に発生する「二次相続」で多額の相続税が課される可能性があります。二次相続に備え、相続税の配偶者控除を利用する際には、将来の相続税負担を見据えた計画が重要です。

2. 遺産分割のトラブル回避

遺産分割協議がスムーズに進まない場合、相続税の配偶者控除の適用が遅れることがあります。相続人間での協議が難航することを防ぐため、遺言書を事前に準備しておくことが推奨されます。

まとめ

相続税の配偶者控除は、配偶者が相続する財産に対する相続税を大幅に軽減できる非常に有効な制度です。適切な遺産分割と申告手続きを行うことで、配偶者の生活を守り、相続税の負担を最小限に抑えることができます。しかし、二次相続のリスクや申告手続きの正確さには十分注意が必要です。

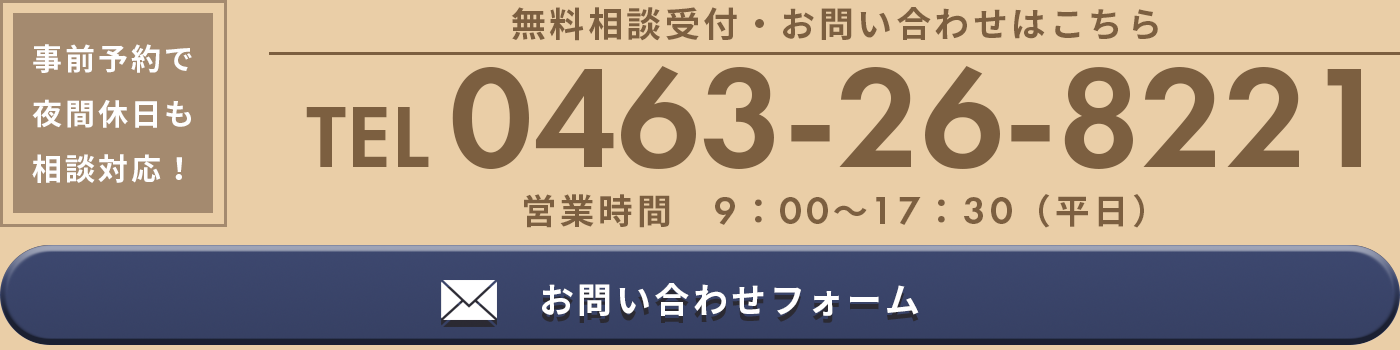

当事務所では、相続税の配偶者控除をはじめとする各種特例の活用について、相続税について経験豊富な税理士が専門的なアドバイスとサポートを提供しております。相続税に関するお悩みやご質問がございましたら、ぜひお気軽にご相談ください。お客様のニーズに合わせた最適な相続対策を提案いたします。