住宅取得資金贈与の非課税制度は、親や祖父母からの資金援助でマイホームを取得する際に、一定額まで贈与税が非課税となる制度です。これにより、住宅購入の負担を軽減し、家族の財産をスムーズに次世代へ移転することができます。

ここでは、住宅取得資金贈与の非課税制度のメリットと手続きについて詳しく解説します。

このページの目次

1. 住宅取得資金贈与の非課税制度とは?

住宅取得資金贈与の非課税制度は、直系尊属(親や祖父母)から子や孫に住宅購入資金を贈与する際に、一定額まで贈与税が課されない制度です。この制度は、特定の条件を満たす住宅の取得や新築、増改築資金に対して適用されます。

非課税限度額

- 省エネ等住宅

2024年では、最大1,000万円まで非課税となります。 - その他の住宅

最大500万円までが非課税対象です。

この非課税枠は、年間110万円の基礎控除とは別に適用されるため、非課税で受け取れる金額が大きくなります。

2. 住宅取得資金贈与のメリット

住宅取得資金贈与の非課税制度を活用することで、様々なメリットを得ることができます。

1. 贈与税の軽減

最大1,000万円まで贈与税が非課税となるため、贈与税を大幅に軽減できます。これにより、住宅購入資金の準備が楽になり、自己資金を他の用途に回すことができます。

2. 住宅ローンの負担軽減

贈与を受けることで住宅ローンの借入額を減らし、将来の返済負担を軽減できます。特に若い世代にとっては、ローン返済の負担が軽くなることで、家計の安定が期待できます。

3. 財産の早期移転

親や祖父母の財産を生前に子や孫に移転させることで、将来的な相続税対策としても有効です。住宅取得資金贈与を活用することで、資産を効率的に次世代へ移転させることができます。

4. 家族間の資金援助

この制度を活用することで、親や祖父母が子や孫の住宅取得を支援でき、家族の絆を深めることができます。特に、家族で支え合いながら住宅取得を進めることができる点は、大きなメリットです。

3. 住宅取得資金贈与の手続き方法

住宅取得資金贈与の非課税制度を利用するためには、特定の手続きが必要です。以下に、その流れを説明します。

1. 住宅購入の契約と贈与契約書の作成

まず、住宅の購入契約を結びます。同時に、贈与者と受贈者の間で贈与契約書を作成します。この契約書には、贈与の金額や目的(住宅取得資金であること)を明記し、双方の署名を行います。

2. 資金の贈与と受領

贈与契約に基づき、贈与者から受贈者に資金が振り込まれます。この資金は、住宅の購入や建築、増改築のために使用されます。資金の受領時に、贈与税が課されることなく資金が移転される点がポイントです。

3. 住宅取得資金贈与の非課税申告

贈与を受けた翌年の確定申告期間中に、税務署に対して贈与税の申告を行います。非課税枠を適用するためには、申告書の中で「住宅取得等資金の贈与税の非課税の特例に関する明細書」を提出する必要があります。

申告には、次の書類が必要です。

- 贈与契約書の写し

- 住宅取得に関する契約書の写し

- 住宅の登記事項証明書

- 購入資金の振込証明書(領収書や振込明細書など)

4. 確定申告と税務署からの確認

申告後、税務署から申告内容の確認が行われます。不備がなければ、贈与税の非課税措置が適用されます。必要な書類が全て揃っていることを確認し、確定申告を行うことが重要です。

4. 制度利用時の注意点

住宅取得資金贈与の非課税制度を利用する際には、いくつかの注意点があります。これらを理解しておくことで、トラブルを避け、制度を効果的に活用できます。

1. 資金の使途

贈与された資金は、住宅の取得や建築、増改築のみに使用することが義務付けられています。他の用途に使用した場合、非課税の適用が無効となり、贈与税が課される可能性があります。

2. 住宅の条件

非課税措置が適用されるためには、購入する住宅が一定の基準を満たしている必要があります。具体的には、省エネ基準を満たす住宅や、耐震性のある住宅などが対象となります。住宅の基準を満たしているか、事前に確認することが重要です。

3. 申告期限の遵守

非課税措置を受けるためには、申告期限内に必要書類を揃えて確定申告を行う必要があります。申告が遅れると、非課税措置が適用されない場合があるため、期限を守って手続きを進めることが大切です。

4. 二重課税の防止

他の贈与税非課税制度と併用する場合、二重課税を防ぐために、適用する非課税枠を明確にする必要があります。例えば、教育資金贈与と住宅取得資金贈与の両方を利用する場合、非課税枠を超えないように計画的に贈与を行うことが求められます。

まとめ

住宅取得資金贈与の非課税制度は、親や祖父母が子や孫の住宅購入を支援する際に、贈与税を大幅に軽減できる有効な手段です。制度を正しく理解し、適切な手続きを行うことで、住宅取得の負担を軽減し、将来的な相続税対策としても効果的に活用できます。

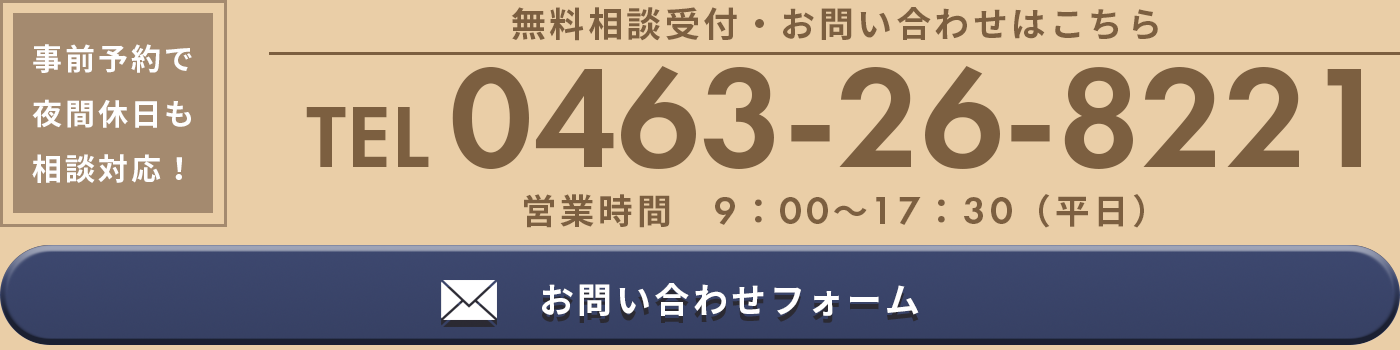

当事務所では、住宅取得資金贈与の非課税制度に関するご相談や手続きのサポートを提供しております。住宅購入を検討中の方や、贈与税対策についてお考えの方は、ぜひお気軽にご相談ください。専門的なアドバイスを通じて、安心して制度を活用できるようお手伝いいたします。